第2回 グリーンボンド

発行概要

| 社債の名称 | 阪急阪神ホールディングス株式会社第71回無担保社債(社債間限定同順位特約付)(グリーンボンド) (別称:阪急阪神ホールディングス第2回グリーンボンド) |

|---|---|

| 発行総額 | 100億円 |

| 発行年限 | 5年 |

| 利率 | 1.275% |

| 条件決定日 | 2025年2月21日 |

| 払込期日 | 2025年2月28日 |

| 償還期日 | 2030年2月28日 |

| 取得格付 | AA(JCR)、AA-(R&I) |

フレームワーク

本グリーンボンドの発行にあたり、国際資本市場協会(ICMA)が定める「グリーンボンド原則(GBP)2021」、ローンマーケットアソシエーション(LMA)、アジア太平洋地域ローンマーケットアソシエーション(APLMA)及びローン・シンジケーション&トレーディング・アソシエーション(LSTA)の「グリーンローン原則(GLP)2023」並びに環境省の「グリーンボンドガイドライン(2024年版)」及び「グリーンローンガイドライン(2024年版)」に基づき、「グリーンファイナンス・フレームワーク」を策定しました。

資金使途

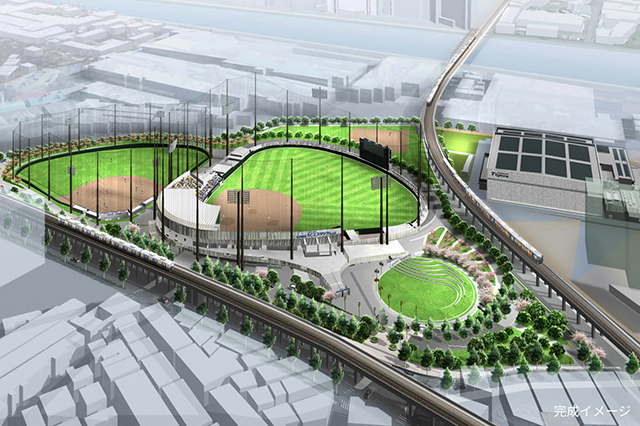

本グリーンボンドにて調達された資金は、ゼロカーボンベースボールパークに充当しました。